顶尖财经网(www.58188.com)2022-7-20 9:50:51讯:

近日,随着新一批IPO现场检查的重磅来袭以及被否、取消审核相关案例的相继出现,IPO审核呈现趋严迹象,相关企业的申报也进入了冷静期(自6月30日至今,科创板及创业板均仅有一家新申报企业)。

在此背景下,曾冲刺科创板却在上会前撤单,此后又改道创业板的污泥处理企业——国泰环保将于7月21日正式上会,再次向A股发起冲刺。

科创属性不足

临门一脚撤材料

上交所官网显示,国泰环保曾于2020年12月31日向交易所递交了招股书,冲刺科创板。在历时8个月、经历两轮问询后,公司在2021年8月24日和其保荐人国信证券分别向交易所提交了撤材料的申请文件,主动终止了科创板IPO。

值得一提的是,根据彼时上交所发布的《科创板上市委2021年第60次审议会议公告》,国泰环保原本将于2021年8月30日参与上市委会议。

在对其问询回复进行整理后,机会宝发现,在国泰环保科创板IPO的过程中,交易所对其科创属性的关注可谓是贯穿始终。在一轮问询中,交易所要求国泰环保详细说明公司的技术来源、维持核心技术先进性所采取的措施、行业内主流技术与公司核心技术在境内外市场及不同应用领域的应用情况、各项发明专利形成主营业务收入的具体情况、核心技术是否存在技术壁垒,是否存在快速迭代风险、主要竞争对手所采用的技术路线等。

而在二轮问询中,针对核心技术先进性,交易所又要求公司说明行业主流技术的经济效益数据来源及其普遍性、客观性,公司各项目经济效益数据的代表性;技术先进性在市场推广和经营业绩等方面的体现;公司各项发明专利在公司技术体系中的作用及形成主营业务收入的具体情况,与当前最新技术、机械脱水同类技术相比是否具有先进性等。

其实,由于板块的特殊性,被监管问询科创属性几乎所有科创板IPO企业的“必经之路”,相关具体问题包括核心技术来源、核心技术先进性、核心技术在主营业务中的应用程度、知识产权归属、研发费用归集、核心技术人员认定等。一般而言,只要企业们能如实回答且其回复能令监管信服,这些问题不会成为企业们IPO的实质性障碍。

而在本次冲刺创业板的途中,当被交易所问及前次IPO撤材料的原因时,国泰环保也曾坦言,“发行人和保荐机构就科创属性与上海证券交易所科创板审核中心进行沟通后认为,相较于信息技术、高端装备、生物医疗等领域,发行人技术的‘硬科技’属性不够突出,经综合评估后决定撤回科创板上市申请”。

五大客户撑起九成营收

对现有区域市场存在依赖

除了技术相关的问题之外,国泰环保自身还存在着客户集中度高、业务区域性强拓展难度大、业绩不确定性较强等的问题,而这些并不是仅凭改道就可以解决的。

招股书显示,2019~2021年,国泰环保前五大客户所贡献的收入占其总营收的比例分别为94.09%、94.50%和89.63%,客户集中度高达90%左右,与之对应的主要污泥处理项目为七格项目、临江项目、绍兴项目、江西项目和上海竹园项目。

诚然,对于国泰环保等污水污泥处理企业而言,囿于下游客户的特性,客户集中度较高属于业内企业的普遍特征。但是,就行业内来看,国泰环保的客户集中度依然高于复洁环保、兴蓉环境、鹏鹞环保、中电环保等同行业可比公司。

就以与国泰环保可比性较高的复洁环保为例,上市公司公告显示,2019~2021年,复洁环保的前五大客户收入占比分别为97.08%、67.09%和65.51%,除了2019年相对较高之外,其余两年均大幅低于国泰环保,且总体呈现出逐年下降的趋势。

较高的客户集中度往往意味着较强的业绩不确定性。

招股书显示,2021年,国泰环保共实现营业收入3.31亿元,同比下滑27.54%;实现净利润1.42亿元,同比下滑23.78%;实现扣非后归母净利润1.26亿元,同比下滑29.73%。至于业绩下滑的原因,则与公司上海竹园项目污泥处理量减少、大型成套设备销售订单逐步完成等因素有关。

“截至本招股说明书签署日,公司与上海城投所签订的上海竹园项目合约已到期。受污泥处理量下降影响,2021年上海竹园项目实现收入较上年同期减少5646.37万元,变动比例为-96.00%,占公司营业收入的比重由12.89%下降至0.71%。”

不仅如此,由于行业本身的特征,国泰环保相关业务的区域性还比较强。企业也曾在招股书中坦言,“公司在华东地区的知名度和市场影响力相对较大,而在国内其他区域的影响力则相对较弱。公司对现有的客户和区域市场均存在一定依赖”。

两大主营业务毛利率逐年下降

15%以上利润源于税收优惠

除了污泥处理之外,国泰环保还有另外两大主营业务:成套设备销售和水环境生态修复。其中,公司成套设备销售以招投标为主,而对于水环境生态修复业务,国泰环保则主要通过招投标、政府应急采购等方式获得项目。

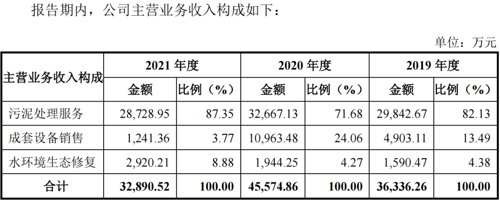

2019~2021年,公司销售的成套设备应用于七格项目和临江项目,分别实现营收4903.11万元、10963.48万元和1241.36万元,收入占比分别为13.49%、24.06%和3.77%;水环境生态修复业务则分别实现营收1590.47万元、1944.25万元和2920.21万元,收入占比分别为4.38%、4.27%和8.88%。

多元化的业务构成本应更好地分散风险,但是机会宝却发现,国泰环保的这两大业务在近几年的毛利率却在逐年下降,这也在一定程度上拉低了国泰环保整体的毛利率水平。

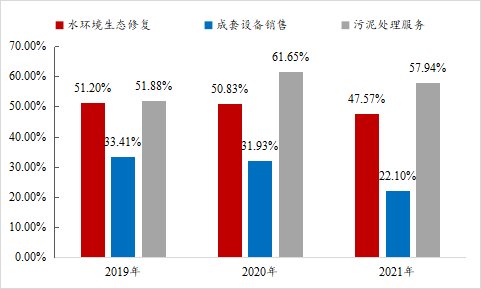

招股书显示,2019~2021年,水环境生态修复的毛利率分别为51.20%、50.83%和47.57%,成套设备销售的毛利率分别为33.41%、31.93%和22.10%。相比之下,国泰环保污泥处理服务的毛利率则分别为51.88%、61.65%和57.94%。

数据来源:wind,机会宝

与此同时,我们还发现国泰环保有很大一部分利润源于税收优惠。招股书显示,2019~2021年,税收优惠占企业利润总额的比例分别高达21.32%、15.85%和17.17%。

(文章来源:中国基金报)