摘要:科创板服务中的财经公关身份发生历史性改变--从侧重媒体关系管理转向投资者关系管理倾斜,投关服务回归本源。

2019年1月30日晚间,证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》,对科创板的实施做了整体规划,同时,证监会及上交所同步发布了8项配套规则,标志着科创板及注册制试点改革工作正式进入重要阶段。

值得关注的是,在发行定价环节,科创板突出并强调了发行定价的有效性。一方面,科创板取消了此前A股IPO普遍实行的“首发市盈率不超过23倍”这一不成文规则,要求面向机构投资者采取市场化方式询价和定价,提高网下发行配售数量占比、强化报价约束,同时降低网上投资者申购单位,有助于避免出现A股以往一级市场询价过程中的乱报价、报高价等现象,保障发行工作的有序进行。

分析人士认为:从上述配套实施细则的关键条文里,不难看出科创板的落地施行,无论是对于监管机构、拟上市公司、机构投资者等“当事人”,还是对于券商、会所、律所和投资者关系服务提供商等资本市场中介机构,都提出了更高更深的要求。以投资者关系服务机构为例,破除“首发市盈率不超过23倍”的潜规则,意味着科创板发行定价和询价底层逻辑的彻底改变。这就需要投关机构针对客户经营业务板块的内涵与外延,选取资本市场感兴趣的主线,将各板块业务、产品进行有机串联和重新定位,以突出客户业务布局的独特性、合理性和延续性。对于商业模式复杂、产业链条较长的拟上市企业,投关机构需要针对客户商业模式重点阐述其内容、运作方式、运营特点等,突出在产品、服务同质化的市场中,客户商业模式带来的独特竞争力,进而最大限度地将企业的品牌形象与投资价值展现于机构投资者面前。

具体到与发行询价息息相关的路演环节,拥有丰富询价路演经验的金证互通认为:面对市场上数以千计、种类繁多的询价对象,一味的“面面俱到”、贪大求全心理显然不利于询价乃至整个发行工作的有序开展。为此投关机构需要配合与协助拟上市企业,有的放矢,针对机构投资者的风险偏好、投资组合、既往表现等特点,从中筛选出询价机构,有针对性地对具有重要性的询价机构进行“一对一”推介,同时增加“一对多”推介次数,向更多机构投资者现场传递公司价值。而在路演之外,投关机构还可配合主承销商,协助组织机构到公司进行实地调研,以加强询价机构对公司的了解,同时深挖企业价值,突出投资亮点。路演环节加大推介力度,不仅可以规避低迷市场带来的不利影响,同时通过路演询价活动,了解询价机构是否参与询价以及报价区间,使询价结果更能体现发行人的投资价值与发展前景。

而在上市后的二级市场层面,科创板20%的涨跌幅限制,以及上市首日即开放“两融”业务的制度安排,在活跃市场氛围、保障市场流动性之余,不可避免地放大个股股价波动的幅度。考虑到目前媒体产业发达、自媒体强势崛起的社会舆论生态,上市公司二级市场股价大幅波动时,往往会吸引大量媒体跟进报道,进而刺激投资者情绪,反过来进一步放大股价波动的幅度。另一方面,A股历史上的市场表现也证明了,机构投资者往往存在明显的“抱团取暖”效应,在市场处于非理性上涨或下跌的过程中经常加剧公司股价的涨跌幅度。

因此,金证互通认为:这一新情况对于未来在科创板上市的公司还有他们的投关机构来说,是一种全新的挑战。“融资融券”机制和20%的涨跌幅限制使得投资者关系管理变成是一个“快”和“慢”兼备的过程。企业与投关机构需要紧密配合、快速响应、主动服务,在定期报告或重大事项临时公告发布等重要时间节点上,充分利用各个信息披露平台和财经媒体,合理选择包括稿件传播、举办机构调研、媒体说明会在内的各种方式,与投资者进行高效及时的交流和沟通,澄清不必要的误解和猜测,尽可能地排除影响公司股价和舆论风评的因素。在公司二级市场股价出现不正常大幅波动时,公司应及时获悉情况,了解原因,及时采取必要的应对措施,借助强有力的媒体渠道,准确向市场发声,避免股价大幅波动引发市场不理性情绪爆发。

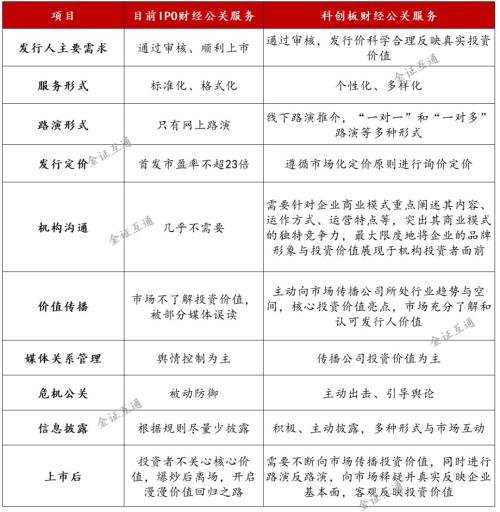

最后,金证互通总结了传统IPO企业公关服务与科创板企业的财经公关服务差别,

表列如下: