美达股份(行情000782,诊股)是一家化纤企业,主营业务为锦纶6切片、锦纶长丝和纺织印染布的生产销售,主要产品包括切片、复丝、弹力丝等。近日,上市公司的一则减持公告引起了风云君的注意。

2018年6月28日,美达股份发布公告称,持股5%以上的公司股东太仓德源计划在未来6个月内,减持公司股份不超过4156万股,即不超过本公司总股本的7.87%。

风云君注意到,减持方太仓德源目前也就剩下7.87%的持股比例,本次减持是清仓减持,而且这减持点位也很豪爽。

一、被坑剧情一:二股东义无反顾的减持

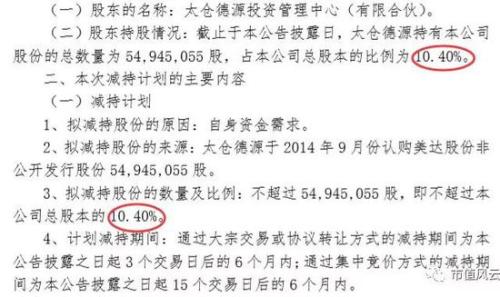

太仓德源所持股份是在2017年10月31日开始解禁的,解禁股来源于2014年太仓德源持有的5494.5万非公开发行股份,持股比例为10.4%,为美达股份的第二大股东,而这部分股份持有成本价是3.64元/股。

2017年12月7日,公司公告太仓德源拟进行股份减持,拟在公告披露之日起3个交易日后的6个月内减持不超过5494.5万股,即不超过公司总股本的10.4%。也是首次宣告其清仓减持计划。

计划披露以后,太仓德源在2017年12月13日至2018年5月17日的6个月时间里,累计减持1338.4万股,累计减持比例为2.53%,剩余持股比例为7.87%。减持金额合计为1.01亿。

(数据来源:《关于筹划员工持股计划的提示性公告》)

(数据来源:《关于控股股东增持公司股票的提示性公告》)

而在2018年5月15日和5月16日两天,美达股份连续发出两份公告:

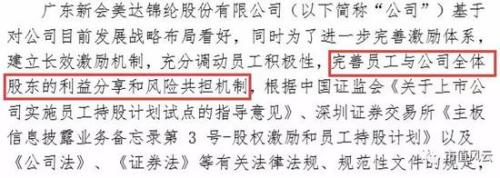

一个是《关于筹划员工持股计划的提示性公告》:为完善员工与公司的利益分享和风险共担机制,拟筹划员工持股。

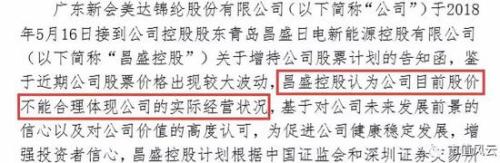

另一个是《关于控股股东增持公司股票的提示性公告》:大股东昌盛控股认为公司目前股价不能合理体现公司的实际经营状况,基于对未来发展前景的信息和对公司价值的高度认可,公司股东拟增持不超过792万股,增持股票比例不高于公司总股本的1.5%。

就在这两天,公司股价迎来小幅上涨,二股东又顺势减持一波,而大股东增持以及员工持股计划至今还没实施。

自从二股东的非公开发行股票解禁,股价就一直呈现总体下行趋势,面对跌跌不休的股价,公司实控人李坚之昔日高溢价买来的壳都快跌成渣了。

二、被坑剧情二:超高溢价接盘

说到买壳,故事得追溯到美达股份于2017年1月4日发出的《关于重大事项停牌的公告》:

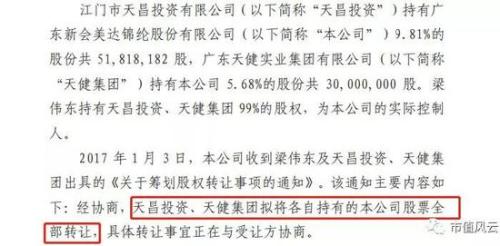

公司实控人梁伟东拟转让所持上市公司15.49%的全部股权,2017年1月13日,天昌投资、天健集团(行情000090,诊股)与青岛昌盛日电签订了《股份转让协议》,股权受让方为青岛昌盛日电,全名为青岛昌盛日电新能源控股有限公司。

青岛昌盛日电于2014年12月成立,实控人是李坚之,其控股的另一家子公司青岛昌盛日电太阳能(行情000591,诊股)于2016年1月在新三板上市,主营业务是太阳能光伏。市场曾有传言青岛昌盛日电太阳能欲借壳登陆A股。

根据公告,本次股权交易青岛昌盛日电购买上市公司股票8181万股,每股作价19.93元,相比于停牌前的收盘价10.12元/股,溢价达97%。青岛昌盛日电也是欣然接受了此次交易对价16.31亿。

收购资金分别来源于昌盛日电股东投入的股本金7亿,以及向关联方昌盛日电太阳能借款9.31亿。

同时作为原控股股东一致行动人之一的君合投资将其持有13%股权对应的投票权委托给昌盛控股行使,因此昌盛控股合计持有15.49%的股权另外加13%的投票权,成为公司的实控人,董事长由梁柏松变更为青岛昌盛控股的李坚之,并在2017年3月完成了董事会和管理层的换届选举。

转眼到了2017年10月20日,美达股份再次发出关于重大事项停牌的公告:美达股份实控人拟受让君合投资授予的13%表决权对应的股份,受让价格为19.93元/股,合计转让款为13.69亿。

股权转让协议在10月27日签署完成,10月30日公告复牌就收到深交所公司管理部的关注函,并提出如下关注重点:

1、 关于溢价:此次股权转让仍然定价为19.93元/股,而相比于停牌前一交易日收盘价9.9元/股,溢价101%,定价依据是啥?

2、 关于收购资金来源:此次需要支付交易对价13.69亿,资金从哪里来?资金成本如何?

而对于溢价,公司给出的回复是基于市场化原则,股权转让定价考虑了控制权溢价因素,而且美达股份属于锦纶行业龙头企业,昌盛日电及其实际控制人对美达股份多年来的行业地位、品牌价值、技术研发实力等方面高度认可,基于对其未来发展充满信心,表达愿意接受一定程度的溢价。

而对于收购所需的13.69亿资金,公司回复10亿来源于昌盛日电股东投入的股本金,其余3.69亿需要向关联方昌盛日电太阳能借款。

两次买股权都是找股东和关联方借款,可见昌盛日电为了美达股份这个壳,也算是拼了老命了。

三、自己买的壳,含着泪也得玩下去

上述提到,公司自打换了实控人,业绩就开始转好,而反观美达股份前几年的业绩,可谓是一部挣扎史。

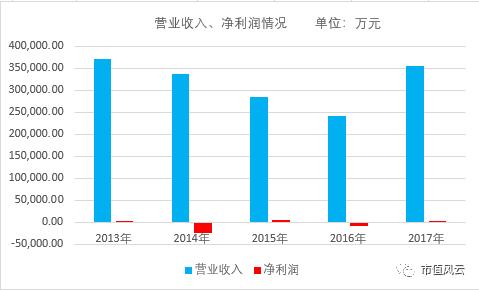

从上图看,在近5年时间里,美达股份的营业收入从2013年开始阶梯式下滑,净利润也是一年好一年亏,到了2017年,换了新的实控人之后,营收有所提升,净利润也实现了扭亏为盈。

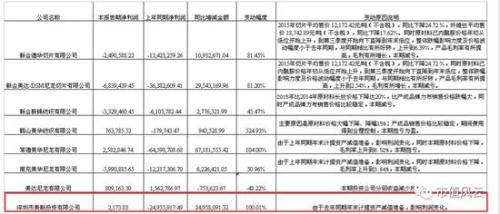

其中2014年亏损最大,当年净利润同比减少-3243.18%。面对节节败退的业绩,上市公司打起了歪主意。

2015年7月22日,美达股份公告披露拟收购圣美医疗部分股权,当时美达股份旗下子公司深圳市美新投资已经持有圣美医疗9.73%的股权,作为上市公司可供出售金融资产核算,账面价值为4000万,2014年末对该资产计提减值准备2500万。

2015年9月24日,美达股份公告因交易双方在核心交易条件等事项上仍存在一定分歧,停止重组。

(数据来源:美达股份2015年年报)

2016年12月,美新投资将持有的圣美医疗9.73%的股权,按照出资份额379.87万等价转让给了2016年12月19日注册成立的另一子公司香港美华投资,所得税率为16.5%。既然收购不成,那就转给享有所得税优惠的另一子公司。

在大部分子公司亏损的情况下,既然股权收购失败,那么就只能靠卖资产保壳了。

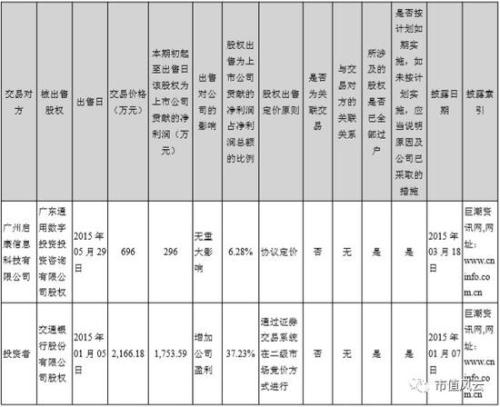

2015年美达股份处置了所持有的广州通用数字的股权以及交通银行(行情601328,诊股)股份的股权,贡献净利润2049万。

另外因持有江门融和农商行、江门新会农商行的股权,享有被投资单位现金红利624万,以及确认子公司投资分红收益5945万。

以上合计确认的投资收益,对当期利润总额的贡献是171%,最终实现了扭亏为盈。

2016年,国内锦纶企业持续扩产,下游纺织服装业需求疲软,市场供大于求,全行业亏损加大,给公司带来了较大的冲击。

复产初期产品质量以及产销量波动,导致销售收入减少,毛利下滑,最终出现另外公司内部9条生产线全部停产检修,导致产量减少,而检修支出持续增加,复产初期产品质经营性亏损。

2017年,情况出现了好转:

(数据来源:2017年年报)

(数据来源:根据东方财富(行情300059,诊股)Choice数据整理)

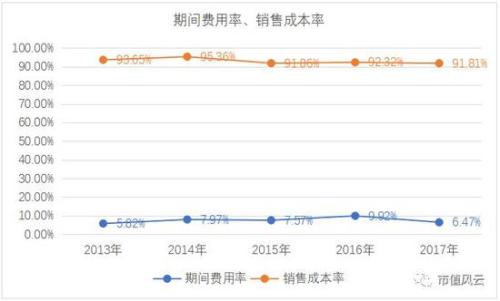

故事回到2017年年初,美达股份开始筹划转让控制权,公司控股股东发生变化,董事会和经营班子大换血,一改以前卖资产、卖股权救业绩的做法,通过改善经营提高产销率,进行成本费用管控,降低能源、折旧费用以及管理费用,提高了毛利率以及销售净利率给公司带来业绩好转。

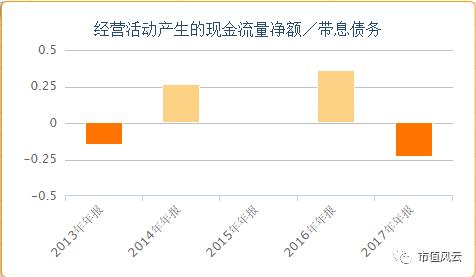

当年实现净利润3680万,同比增长145.11%,但当年经营活动产生的现金净流入仍然为-2.54亿,还不够偿还有息债务的。

(数据来源:美达股份《关于股东股权质押的公告》)

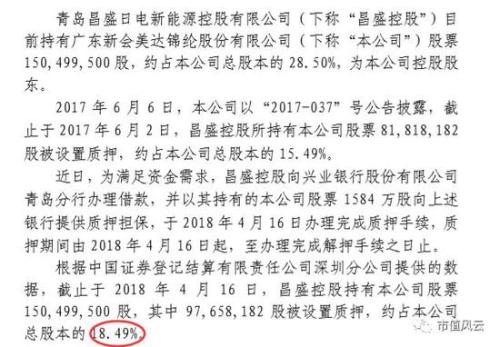

而且对于控股股东自身,也是资金紧张,截止到2018年4月16日,昌盛控股已经质押了9765万股,占公司总股本的18.49%,占其所持股份的65%。

有人说,李老板被梁老板一伙坑了,两回溢价买来的壳,股价一直跌,二股东一路减持,搞增持又缺钱,想搞定增或重组又面临融资新规的出台:新规规定非公开发行股份数不超总股本的20%,董事会决议日距离前次募集资金到位日原则上不得少于18个月。

昔日自己高溢价买来的壳,大股东含着泪也要玩下去。